- Импорт

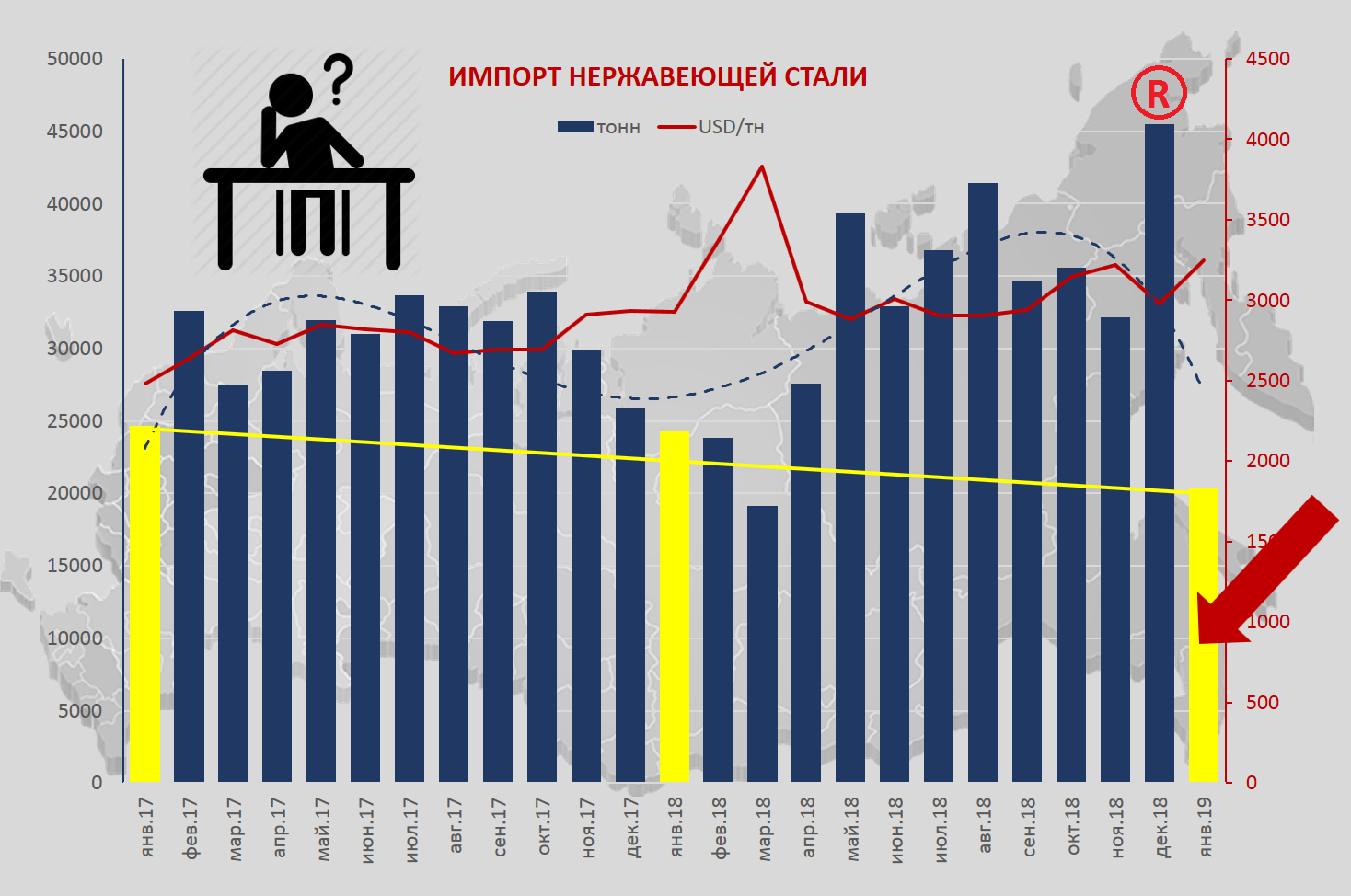

Импорт рухнул более чем в два раза

Согласно экспертной оценке Ассоциации «Спецсталь», объем российского импорта основных видов продукции из нержавеющей стали в январе 2019 года, по сравнению с декабрем 2018 года, снизился на 55,4% и составил 20311 тонн. По сравнению с январем 2018 года объем импорта сократился на 16,6%, а с январем 2017 года – на 17,7%.

Конечные потребители нержавеющей стали могут не беспокоиться. Если трейдеры совсем прекратят закупать нержавеющую сталь за рубежом, то 3-4 месяца на рынке ничего серьезного не произойдет. Накопленные складские запасы полностью обеспечат реальную потребность.

Трудно объяснить такой обвал какой-либо одной причиной. Тут и новогодние каникулы, коррекция после декабрьского рекорда (45513тн), неопределенность курса рубля при размещении заказов и, конечно, оценка объемов скопившейся на складах продукции.

По мнению экспертов, такая «осторожность» стала следствием конкурентной борьбы среди ведущих металлоторгующих компаний, хотя большинство из них мирно существовали долгие годы и на рынке наблюдалось определенное равновесие.

В этот период объем потребления нержавеющей стали в России неуклонно рос, а трейдеры реагировали на текущий спрос, постепенно увеличивая свои складские запасы. При этом их средний объем составлял 3-4 месяца от объема месячной реализации. Превышение данного уровня вело к снижению доходности и конкурентоспособности компании на рынке. Важным фактором развития металлоторговли являлась маржинальная надбавка (~10-12%), уровень которой позволял и не слишком задирать цены, и увеличивать оборот. При этом «неплохая» доходность давала возможность развивать сервисные услуги уже существующим компаниям и привлекать на рынок новых игроков.

В последние два года после выхода на рынок «нового» трейдера металлоторговля продукцией из нержавеющей стали начала стремительно меняться. Вместо реализации продукции с разумной маржинальной надбавкой во главу угла был поставлен объем. Минимальная надбавка в ~5% и разветвленная сбытовая сеть позволили «новичку» быстро увеличить объемы и выйти на первое место среди металлоторгующих компаний.

Рывок «новичка» не остался незамеченным. Вдогонку бросился обновленный «старожил», который существенно нарастил обороты и объем реализуемой продукции.

Конкурентная борьба за лидерство отразилась и на других участниках рынка. У большинства ведущих торговых компаний складские запасы выросли, объем реализации сократился или остался на прежнем уровне, а доход на тонну существенно снизился.

У политики «минимальных цен» помимо очевидных плюсов роста объемов есть и конкретные минусы. Волатильность цен на внешнем рынке, а точнее их снижение может существенно превысить 5%, и тогда сверхнормативные складские запасы станут обременительны.

Конечно, такая ситуация (помимо снижения цен) может возникнуть при условии отсутствия у компаний ритмичности в закупках.

Цены на внешнем рынке пока не определились и даже немного подросли, а вот с ритмичностью начались проблемы.

Все ведущие трейдеры–импортеры в январе 2019 года, по сравнению с декабрем 2018 года, снизили объем ввоза продукции из нержавеющей стали. При этом лидеры всегда остаются таковыми.

«Новичок» сократил объем импорта на 96% (к январю 2018 года – минус 87%), а «старожил» – на 50% (минус 3%).

Закончились деньги, забились склады, менеджеры не могут выстроить бизнес-модель закупок? – Гадать не стоит. Посмотрим, как будет развиваться ситуация в феврале-марте текущего года.

Подписаться на новости »Получайте свежие материалы прямо на почту

-

27.02.2026 Производство Мировая выплавка нержавеющей стали в 2025 году выросла на 2,1% до 64,157 млн тонн. Согласно данным, опубликованным ассоциацией WORLDSTAINLESS (ранее ISSF), выплавка нержавеющей стали в мире в четвертом квартале 2025 года, по сравнению с третьим кварталом, снизилась на 0,3% до 16&nbs...

-

25.02.2026 Импорт Цены Сырьё Цены на нержавеющий прокат продолжили свой рост В начале третьей декады февраля 2026 года торговля основными видами продукции из нержавеющей стали на китайском рынке вернулась в обычный режим. За период праздничных каникул не много что изменилось....

-

24.02.2026 Импорт Производство Потребление Цены Изменится ли структура потребления плоского х/к проката в этом году? В Ассоциацию «Спецсталь» обратилась служба по связям с общественностью РНК с просьбой удалить информацию, не соответствующую действительности. «Уважаемые коллеги!В публикации...

-

19.02.2026 Экспорт Российский экспорт нержавеющей стали Согласно экспертной оценке Ассоциации «Спецсталь», в период с января по ноябрь 2025 года*, по сравнению с АППГ, объем российского экспорта основных видов продукции из нержавеющей стали (бе...

-

18.02.2026 Импорт Производство Потребление Цены Китайский Новый год поставил на паузу движение цен на азиатском рынке Неопределенность с доступностью никелевой руды в Индонезии продолжает держать рынок нержавеющей стали в напряжении. Рост затрат на производство нержавеющей стали, последовавший за взлетом цен на никел...