- Импорт

- Потребление

- Цены

Затраты на ввоз китайских бесшовных г/д труб из нержавеющей стали возрастут

С 1 февраля 2020 года в странах ЕАЭС начнет действовать антидемпинговая пошлина в размере 15,5% на ввоз китайских бесшовных горячедеформированных труб из нержавеющей стали.

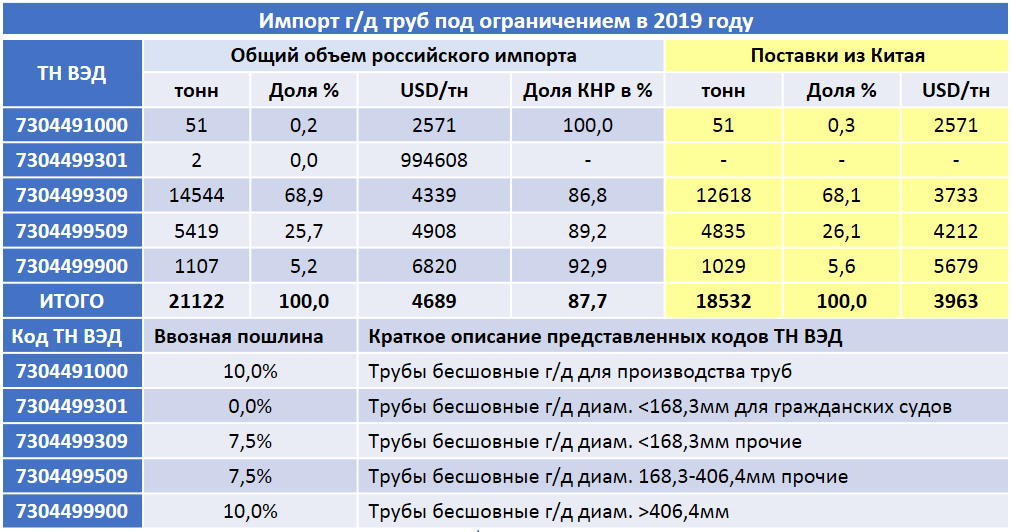

Под действие пошлины попали трубы, классифицируемые следующими кодами ТН ВЭД ЕАЭС: 7304 49 100 0, 7304 49 930 1, 7304 49 930 9, 7304 49 950 1*, 7304 49 950 9 и 7304 49 990 0 (далее – трубы под ограничением). Действие пошлины продлится 5 лет.

* Закупки труб по данному коду в 2018г. и 2019г. не осуществлялись, но это не помешало ЕЭК включить его в антидемпинговый список. Как можно распространить действие ограничений на ввоз продукции, которая ранее не поставлялась?

С какими результатами участники рынка подошли к этой значимой дате.

В 2019 году, по сравнению с 2018 годом, объем импорта труб под ограничением увеличился на 65,6% и составил 21122тн, в том числе труб китайского производства – на 80,9% до 18532тн.

Необходимо отметить, что в 2017 году объем импорта китайских труб составлял всего 6236тн или 71,5% от общего объема ввоза.

За два года объем импорта вырос почти в три раза. Понятно, что столь значительный рост был связан не только с увеличением спроса со стороны потребителей, но и с пополнением складских запасов металлоторгующих компаний в преддверии введения пошлины.

Напомним, что антидемпинговое расследование было начато департаментом ЕЭК 4 сентября 2018 года на основании заявления АО «Волжский трубный завод», АО «Первоуральский новотрубный завод» и ПАО «Челябинский трубопрокатный завод».

С 2009 года отечественные производители во главе с ФРТП прессуют импорт нержавеющих труб. То инициируют введение повышенных ввозных пошлин, то квотирование импорта, а в последние годы пытаются укрыться за антидемпинговыми пошлинами.

Им идут навстречу, жаль только, что поддержка со стороны государства и ЕАЭС не приводит к желаемым результатам, но оказывает негативное влияние на смежные рынки.

Из-за обременения импорта растет стоимость труб на внутреннем рынке, что отражается на объеме потребления и выпуске машиностроительной продукции.

Десяти лет особых условий не хватило отечественным производителям труб для того, чтобы повысить конкурентоспособность своей продукции.

Производители по-прежнему ориентированы на потребителей, готовых или вынужденных платить за трубы самые высокие цены, таких как атомное машиностроение и ОПК. Но то, что возможно для такого оборудования, неприемлемо для продукции общего машиностроения.

Для выпуска бесшовных труб из нержавеющей стали российские производители закупают трубную заготовку у сторонних производителей. Эта зависимость как была, так и осталась. При этом 20-25% закупок трубной заготовки приходятся на иностранных производителей, в основном с Украины и из Индии.

Ведущие китайские производители имеют полный цикл от выплавки нержавеющей стали до выпуска труб при этом в значительно больших объемах. Это обеспечивает им конкурентное преимущество как по ценам, так и по сортаменту.

Российские стандарты на бесшовные трубы давно не пересматривались, в отличие от постоянно обновляемых стандартов ASTM, ASME, GB и JIS, по которым работают китайские производители. Говорить, что российские трубы - это аналогичная продукция, становится все труднее.

Достаточно посмотреть на объем свободного российского экспорта данной продукции – свободного от передела г/д труб на Украине и от комплексных поставок в составе энергетического оборудования.

Это мизерные объемы, в основном связанные с ремонтом и обслуживанием ранее поставленных энергоблоков и военной техники. Но это никого не смущает.

По оценкам экспертов, инициаторам введения антидемпинговой пошлины (15,5%) в ближайшей перспективе не удастся извлечь из этого ощутимую пользу.

Во-первых, трейдеры накопили достаточно большой объем труб на своих складах.

Во-вторых, дополнительное обременение импорта вряд ли оттолкнет импортеров от закупок китайских труб. Конечно, их объем в первое время объективно снизится, но при этом себестоимость поставки все равно будет ниже отпускной цены отечественных производителей.

В-третьих, снижение цен на внешнем рынке и укрепление курса рубля могут существенно сократить издержки импортеров.

И не стоит забывать, что активное развитие производства нержавеющей стали в Индии и в Индонезии найдет свое отражение в поставках на российский рынок труб из нержавеющей стали.

Подробная информация об изменении объемов российского импорта бесшовных г/д труб из нержавеющей стали представлена в декабрьском номере бюллетеня «Спецсталь-Экспресс».

Подписаться на новости »Получайте свежие материалы прямо на почту

-

27.02.2026 Производство Мировая выплавка нержавеющей стали в 2025 году выросла на 2,1% до 64,157 млн тонн. Согласно данным, опубликованным ассоциацией WORLDSTAINLESS (ранее ISSF), выплавка нержавеющей стали в мире в четвертом квартале 2025 года, по сравнению с третьим кварталом, снизилась на 0,3% до 16&nbs...

-

25.02.2026 Импорт Цены Сырьё Цены на нержавеющий прокат продолжили свой рост В начале третьей декады февраля 2026 года торговля основными видами продукции из нержавеющей стали на китайском рынке вернулась в обычный режим. За период праздничных каникул не много что изменилось....

-

24.02.2026 Импорт Производство Потребление Цены Изменится ли структура потребления плоского х/к проката в этом году? В Ассоциацию «Спецсталь» обратилась служба по связям с общественностью РНК с просьбой удалить информацию, не соответствующую действительности. «Уважаемые коллеги!В публикации...

-

19.02.2026 Экспорт Российский экспорт нержавеющей стали Согласно экспертной оценке Ассоциации «Спецсталь», в период с января по ноябрь 2025 года*, по сравнению с АППГ, объем российского экспорта основных видов продукции из нержавеющей стали (бе...

-

18.02.2026 Импорт Производство Потребление Цены Китайский Новый год поставил на паузу движение цен на азиатском рынке Неопределенность с доступностью никелевой руды в Индонезии продолжает держать рынок нержавеющей стали в напряжении. Рост затрат на производство нержавеющей стали, последовавший за взлетом цен на никел...