Импортеры первыми реагируют на спрос

В сентябре 2017 года российские импортеры горячедеформированных бесшовных труб из нержавеющей стали установили новый рекорд, который составил 1403 тонны. Предыдущий рекорд, установленный в апреле 2004 года (1269 тонн), продержался 13 лет и пять месяцев.

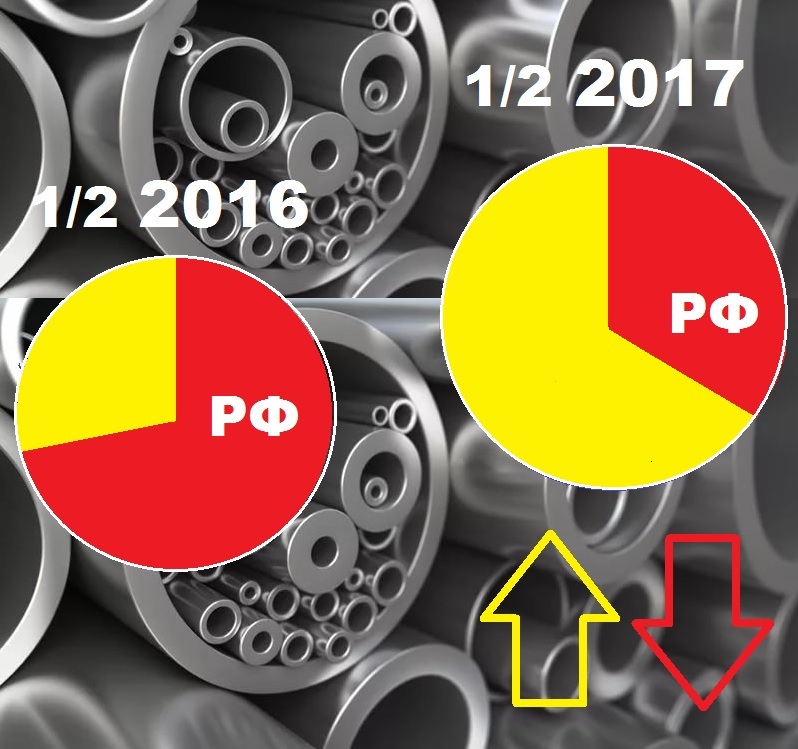

В период с января по сентябрь 2017 года, по сравнению с АППГ, объем российского импорта г/д бесшовных труб увеличился в 3,3 раза и составил 5940 тонн. В том числе объем импорта труб диаметром менее 168,3мм вырос в 4,6 раза, труб диам. 168,3-406,4 мм – в 1,9 раза и труб диам. более 406,4 мм – в 11,5 раза.

Ведущими производителями импортируемых в РФ горячедеформированных бесшовных труб из нержавеющей стали являлись компании из Китая, чья доля в общем объеме поставок составила 73,1% (4341 тонна), с Украины – 15,8% (939 тонн), из Малайзии* – 3,9% (232 тонны), из Испании – 2,5% (146 тонн), из Республики Кореи – 1,3% (78 тонн).

*Тема Малайзии как производителя труб из нержавеющей стали уже давно набила оскомину. И все же придется на ней остановиться. Малайзийский транзит стал формальной причиной проведения повторного антидемпингового расследования ЕЭК в отношении импорта х/д бесшовных труб китайского производства, поставляемых через эту страну. Расследование продолжается, хотя всем участникам рынка понятно, что это игры российских горе-импортеров.

Никакие бесшовные трубы из нержавеющей стали в Малайзии не производятся. Это известно всем, кроме ФТС РФ, которая продолжает «бескорыстно» пропускать через Таможенный пост МАПП Ивангород нержавеющие трубы, произведенные в Малайзии.

Все четыре малайзийских производителя, указанные в ГТД при ввозе г/д труб в качестве изготовителей, являются случайной выборкой из инета, аккуратно подобранной прибалтийскими партнерами.

Старая как мир схема поставки через страны Балтии с перебивкой документов (Китай – Таллин – Ивангород – Москва) продолжает работать. Правда, непонятно, почему ее используют и в поставках г/д труб, в отношении которых нет ограничений.

Может, единственный российский импортер «малайзийских» труб просто по-другому не умеет работать или таким образом скрывает реальную таможенную стоимость ввозимых труб (AISI 310, 904 или сплавы на основе никеля)?

И все-таки более важным вопросом, чем серый импорт, для участников рынка является наличие возможности у отечественных производителей для импортозамещения г/д бесшовных труб из нержавеющей стали.

Группа ЧТПЗ (согласно каталогам) производит г/д трубы диаметром до 325мм, а группа ТМК – до 273мм. Более 80% от общего объема импорта данного вида продукции попадают в указанные выше размеры. Учитывая озвученную в ходе проведения антидемпинговых расследований информацию компаний о низкой загрузке производственных мощностей, возможность для импортозамещения есть.

Возможность есть, но почему это не происходит?

По мнению участников рынка, основная проблема российских производителей труб из нержавеющей стали заключается в низкой конкурентоспособности продукции, а точнее в более высокой цене на трубы аналогичного качества.

Основными причинами такой ситуации являются:

- ориентация производителей на выпуск высокомаржинальной продукции специального назначения для нужд атомного машиностроения и ОПК, а также для предприятий, где применение иностранных труб запрещено или серьезно ограничено ТУ,

- отсутствие собственного производства трубной заготовки,

- использование инструментов ограничения импорта для поддержания монопольного положения на рынке.

Наиболее ярким подтверждением такого положения является экспорт. Кто мешал российским производителям при «низкой загрузке» увеличить объем поставок труб, «аналогичных по качеству иностранным», на внешний рынок?

Самостоятельно от экспорта продукции российские производители не отказываются. Другое дело, что слишком высокая цена просто не позволяет это сделать.

Для оценки.

В 2016 году в РФ было произведено 6415 тонн горячедеформированных товарных труб из нержавеющей стали. На экспорт было поставлено всего 278 тонн или 4,3% от общего объема производства.

Трубы экспортировались (более 1тн) в 14 стран мира. Основными покупателями выступили страны ЕС, доля которых в общем объеме поставок составила 61,9% (в т.ч. бывшие страны СЭВ – 31,8%), страны СНГ – 33,6% (в т.ч. Украина – 28,1%), развивающиеся страны – 3,9% и остальные страны (<1тн) – 0,6%.

Низкая доля экспорта в общем объеме производимой продукции при наличии свободных мощностей как лакмусовая бумажка показывает реальную конкурентоспособность и подход к организации производства.

В желании отечественных производителей монополизировать внутренний рынок нет ничего плохого, если это не наносит ущерба потребляющим отраслям промышленности.

Конечно, это не касается атомного машиностроения, ОПК, нефте- и газовых проектов – там, как ни крути, «государевы деньги», и цена там вторична.

А что делать потребителям из общего машиностроения? Их продукция становится все менее конкурентоспособной, расчищая дорогу импорту.

Подписаться на новости »Получайте свежие материалы прямо на почту

-

08.05.2019 Потребление нержавеющей стали в России в Q1 2019 года Согласно экспертной оценке Ассоциации «Спецсталь», объем видимого потребления основных видов продукции из нержавеющей стали в России в первом квартале 2019 года, по сравнению с аналогичным...

-

25.04.2019 Ввоз электросварных труб из нержавеющей стали Согласно экспертной оценке Ассоциации "Спецсталь", объем российского импорта электросварных труб из нержавеющей стали в первом квартале 2019 года, по сравнению с АППГ, увеличился на 48,9% и со...

-

05.03.2019 Затяжное снижение цен подошло к концу Затяжное падение стоимости легирующей надбавки подошло к концу. Впервые с июля 2018 года доплаты на аустенитный прокат выросли на фоне увеличения цен на сырьевые товары. Средняя легирующая надбавка н...

-

24.02.2019 Реальное потребление и изменение объемов складских остатков Оценка видимого объема потребления нержавеющей стали в России, представленная ранее (499215 тонн), помимо производства, экспорта и импорта включает продукцию, используемую для изготовления других това...

-

21.02.2019 Видимое потребление нержавеющей стали в России Потребление нержавеющей стали в России продолжает демонстрировать положительную динамику. Внутренний спрос растет, но менее высокими темпами, чем предложение. Общая ситуация на рынке более благоприятн...